Business-Leaders

Die Stimmung am US-Aktienmarkt zeigt sich 2025 bisher positiv, gepaart mit der Erwartung, dass dieser Trend aufgrund des Booms bei der künstlichen Intelligenz (KI) weiter anhalten wird. Ed Yardeni, ein renommierter New Yorker Kapitalmarktberater, setzt für 2025 trotz gegenteiliger Prognosen seiner Kollegen auf eine weiter fallende Inflation in den USA, eine robuste Wirtschaft sowie steigende Aktienkurse. In seiner Prognose sieht er vor, dass der S&P 500, einer der wichtigsten amerikanischen Aktienindex, bis Ende 2025 auf 7000 Punkte steigen wird, ein Anstieg von über elf Prozent im Vergleich zum Stand Dezember 2023.

US Börse erwartet für 2025 den S&P 500 bei 10.000 Punkten – Tendenz steigend?

Analysten der Bank of America und von Goldman Sachs teilen eine ähnlich positive Einschätzung mit Prognosen, die bis zu 10.000 Punkten reichen. Diese optimistische Sicht der Experten wird durch das Statement von Jerome Powell (Chef der US-Notenbank) unterstützt, der auch 2025 weitere Zinssenkungen erwartet.

Experten rechnen 2025 mit einem Bullenmarkt für den S&P 500

Analysten identifizierten mehrere Faktoren, die 2025 einen Bullenmarkt für den S&P500 erwarten lassen. Ein Bullenmarkt wird durch einen Anstieg von mindestens 20 Prozent vom letzten Tiefpunkt definiert, das scheint dieses Jahr im Anmarsch zu sein.

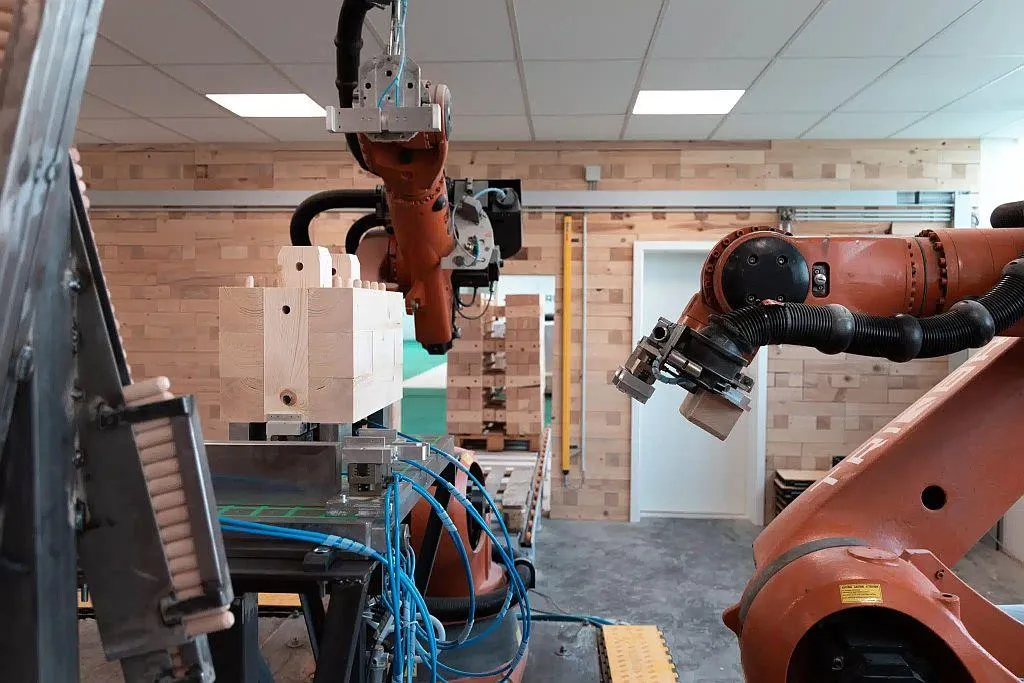

Die Aussichten auf fallende Zinsen stimmen die Anleger positiv. Zusätzlich trägt ein Onshoring-Trend bei, der ausländische Firmen in die USA zieht und die Kapitalinvestitionen steigert. Onshoring bezeichnet die Rückverlagerung von Unternehmensprozessen ins Heimatland.

Die Experten sehen auch die Infrastrukturausgaben der US-Regierung als positiven Einfluss auf den Arbeitsmarkt und Konsum, was wiederum den Aktienmärkten zugutekommt. Ein weiterer wichtiger Faktor ist die High-Tech-Revolution, besonders angetrieben durch künstliche Intelligenz, die Investitionen in Software und Technologieausrüstung – und somit auch die Produktivität – steigern wird.

Für 2025 prognostizieren Analysten, dass Technologie-Aktien erneut zu den größten Gewinnern gehören könnten. Durch den anhaltenden Boom auf KI rechnen die Experten mit einem Aufwärtstrend bei allen großen Technologiewerten.

Was machen Bulle und Bär an der Börse?

„Bulle“ und „Bär“ sind die bekanntesten Begriffe, die Fachleute an der Börse verwendet, um Marktverhaltensweisen zu beschreiben.

Hier noch etwas mehr Börsenlatein:

Bullenmarkt (bullischer Markt): Ein „Bulle“ repräsentiert einen Aufwärtstrend an der Börse. Wenn ein Markt als „bullisch“ bezeichnet wird, bedeutet dies, dass der Markt optimistisch ist und die Preise steigen. Der Begriff leitet sich vom Angriffsverhalten des Bullen ab, der mit seinen Hörnern nach oben stößt, was symbolisch für die Bewegung des Marktes nach oben steht. Steigen die Preise stark und in kurzer Zeit, dann spricht man auch von der „Hausse“ an der Börse.

Bärenmarkt (bärischer Markt): Im Gegensatz dazu steht der „Bär“ für einen Abwärtstrend an der Börse. Ein „bärischer“ Markt ist pessimistisch und symbolisiert fallende Preise. Dieser Begriff stammt vom Verhalten des Bären, der mit seinen Pfoten nach unten schlägt, was die fallende Bewegung der Marktpreise symbolisiert. Auch die geduckte Kopfhaltung des Bären soll diesen Zustand unterstreichen. Fallen die Preise rasant bezeichnet man diesen Vorgang börsensprachlich auch als „Baisse“.

Seitwärtsmarkt: Die Seitwärtsbewegung eines Marktes beschreibt den Zustand, wenn sich der Markt weder nach oben oder nach unten bewegt. Beim Seitwärtsmarkt gibt es zwar gewisse Schwankungen, die aber nicht als richtige Kursbewegungen zu deuten sind.

Bullenfalle: Von einer Bullenfalle spricht man auf dem Börsenparkett, wenn Investoren an einen Kursanstieg glauben, und deshalb vermehrt in Wertpapiere investieren. Kurz nach dem Kauf fallen die Preise jedoch deutlich.

Bärenfalle: In die Bärenfalle geraten Investoren, die ihre Wertpapiere bei fallenden Kursen schnell verkaufen, um weitere Verluste zu vermeiden. Kurz nach dem Verkauf steigen die Preise aber wieder exponentiell.

Börsenrally: Eine Rally an der Börse findet statt, wenn sich die Kurse rasant nach oben bewegen. Eine Rally kann auch in der Periode eines Bärenmarktes stattfinden, was Börsianer dann als Bärenmarktrally bezeichnen.

Börsencrash: Bei einem Börsencrash stürzen die Preise abrupt und meist ohne Vorzeichen in den Keller.

Was bedeutet S&P 500?

Der S&P 500 Index, die Kurzform für den Standard & Poor’s 500 Index, ist ein hoch angesehener Aktienmarktindex, der die Performance von 500 führenden Unternehmen, die an den großen US-Börsen gelistet sind, repräsentiert. Die Unternehmen sind aus verschiedenen Sektoren der Wirtschaft, was dem Index eine diversifizierte und umfassende Darstellung der US-Wirtschaft möglich macht.

Wer hat den S&P500 Index gegründet?

Der S&P 500 Index, ein bekannter und weit verbreiteter Aktienmarktindex, wurde 1957 von Standard & Poor’s ins Leben gerufen. Standard & Poor’s, heute als S&P Global bekannt, ist ein amerikanisches Finanzdienstleistungsunternehmen, das sich auf die Bereitstellung von Finanzmarktdaten spezialisiert hat. Der S&P 500 wurde entwickelt, um eine breitere und repräsentativere Sammlung von US-Aktien abzubilden als sein Vorgänger, der S&P 90.

Die Gründung des S&P 500 Index im Jahr 1957 kann nicht auf einzelne Personen zurückgeführt werden, er wurde von Standard & Poor’s entwickelt wurde. Standard & Poor’s selbst entstand aus der Fusion zweier Finanzmarkt-Analysefirmen – der 1860 gegründeten „Henry Varnum Poor’s“ und der 1906 von Luther Lee Blake gegründeten „Standard Statistics Bureau“.

Henry Varnum Poor war ein einflussreicher Wirtschaftsanalytiker und Journalist, der für seine Arbeit über Eisenbahnfinanzen bekannt war. Sein Unternehmen konzentrierte sich auf die Erstellung von Handbüchern, die Finanzinformationen und Analysen zu Eisenbahngesellschaften und anderen Unternehmen bereitstellten.

Die Standard Statistics Company, gegründet von Luther Lee Blake, spezialisierte sich auf die Erfassung von Finanzdaten und Statistiken von Unternehmen und veröffentlichte diese Informationen.

Die Fusion dieser beiden Unternehmen im Jahr 1941 führte zur Bildung von Standard & Poor’s. Der S&P 500 Index wurde als ein breiterer und repräsentativerer Aktienmarktindex als sein Vorgänger, der S&P 90, ins Leben gerufen, um die Leistung der größten und am aktivsten gehandelten Aktien in den USA abzubilden.

Die wichtigsten Schlüsselaspekte des S&P 500

Zusammensetzung des Index

Der S&P 500 Index umfasst 500 große Unternehmen aus verschiedenen Branchen, wie Technologie, Gesundheitswesen, Finanzen, Konsumgüter und mehr. Diese Vielfalt des Indes sorgt dafür, dass er nicht nur die Entwicklungen in einem einzigen Sektor darstellt.

Marktkapitalisierungsgewichtung

Unternehmen werden im S&P 500 nach ihrer Marktkapitalisierung gewichtet. Größere Unternehmen mit einer höheren Marktkapitalisierung haben einen größeren Einfluss auf die Bewegungen des Index. Schwergewichte wie Apple, Microsoft und Amazon haben aufgrund ihrer Kapitalisierung einen signifikanten Einfluss auf den Index.

Leistungsindikator

Der S&P 500 wird international als Barometer für die „Gesundheit“ der amerikanischen Wirtschaft angesehen. Er ist ein wichtiger Indikator für die allgemeine Leistung des US-Aktienmarktes. Investoren messen die Performance ihrer Portfolios mit S&P 500, um ihre eigene Anlagestrategie zu bewerten.

Investmentvehikel

Der Index ist die Grundlage für eine Vielzahl von Anlageprodukten, einschließlich börsengehandelter Fonds (ETFs), die den Index nachbilden. Der bekannteste ETF, welcher den S&P 500 nachbildet, ist der SPDR S&P 500 ETF (SPY).

Historische Performance

Historisch gesehen hat der S&P 500 Index langfristig positive Renditen erzielt, obwohl er kurzfristigen Schwankungen unterliegt. Das macht ihn bei langfristigen Anlegern sehr beliebt.

Auswahlkriterien für Unternehmen

Nicht jedes börsennotierte Unternehmen wird Teil des S&P 500. Die Unternehmen müssen bestimmte Kriterien erfüllen, um in den Index aufgenommen zu werden:

- Marktkapitalisierung mindestens 13,1 Milliarden US-Dollar (Summe wird regelmäßig an die aktuellen Marktgegebenheiten angepasst)

- Handelsvolumen von mindestens 250.000 Aktien in den sechs Monaten vor Aufnahme in den Index

- Aktie muss seit mindestens 1 Jahr öffentlich an der New York Stock Exchange oder im NASDAQ gelistet sein

- Die Hälfte der Aktien muss öffentlich zugänglich sein

- Im Quartal vor der Aufnahme müssen positive Ergebnisse erzielt werden.

- Im gesamten Jahr vor der Aufnahme müssen die einzelnen Quartale jeweils einen Gesamtgewinn aufweisen

Anpassungen und Rebalancing

Der S&P 500 wird monatlich von einer Kommission mit Mitgliedern des S&P Dow Jones Indices überprüft und nach Marktlage angepasst. Diese monatlichen Zusammenkünfte der Kommission sind streng vertraulich, denn die Änderung der Zusammensetzung des S&P 500 Index ist eine wichtige Anlegerinformation. Die Überprüfungen finden statt, um sicherzustellen, dass der Index weiterhin eine genaue Darstellung des Marktes bietet. Dies beinhaltet auch das Hinzufügen oder Entfernen von Unternehmen, basierend auf Ihrer Marktkapitalisierung und anderer Faktoren.

Globaler Einfluss

Obwohl es sich bei dem S&P 500 Index um einen US-Index handelt, hat der S&P 500 wegen der globalen Präsenz vieler der enthaltenen Unternehmen und der Bedeutung des US-Marktes einen erheblichen Einfluss auf die globalen Finanzmärkte.

Was sind die Top 7 von S&P 500?

Betrachtet man die Entwicklung des S&P500 in jüngster Zeit, so könnte man sich bei den positiven Bewertungen auf die ersten 7 führenden Unternehmen beschränken. Nur Nvidia, Meta, Microsoft, Tesla, Alphabet, Apple und Amazon konnten in letzter Zeit deutliche Gewinne erwirtschaften und so den Index über der Wasseroberfläche halten. Die anderen 495 Werte dümpelten ohne große Bewegungen seitwärts vor sich hin.

Die Magnificent Seven:

- Nvidia (NVDA)

- Meta (META)

- Microsoft (MSFT)

- Tesla (TSLA)

- Amazon (AMZN)

- Alphabet (GOOG)

- Apple (AAPL)

S&P 500 Historie

Die Analyse der historischen Kurse des S&P 500 kann sehr hilfreich sein, um ein Verständnis für die Marktreaktionen auf verschiedene Ereignisse zu gewinnen und um langfristige Renditetrends zu identifizieren.

Hier einige wichtige Aspekte der S&P 500-Historie:

Langfristige Trends: Über lange Zeiträume hinweg hat der S&P 500 im Allgemeinen eine positive Rendite gezeigt, was ihn zu einem attraktiven Investment für Langzeitinvestoren macht. Diese langfristige Aufwärtstendenz ist teilweise auf das Wachstum der US-Wirtschaft und die zunehmende Profitabilität der im Index enthaltenen Unternehmen zurückzuführen.

Marktzyklen: Der S&P 500 hat zahlreiche Marktzyklen durchlaufen, einschließlich Bullenmärkte (längere Perioden mit steigenden Kursen) und Bärenmärkte (längere Perioden mit fallenden Kursen). Ein gutes Verständnis dieser Zyklen hilft die gegenwärtigen Marktbedingungen im Kontext der Geschichte zu sehen.

Reaktion auf globale Ereignisse: Die Historie des S&P 500 zeigt, wie der Markt auf bedeutende globale Ereignisse reagiert hat, wie z.B. Wirtschaftskrisen, politische Ereignisse, Naturkatastrophen und Pandemien. Diese Ereignisse können kurzfristige Volatilität verursachen, aber der langfristige Trend bleibt oft bestehen.

Durchschnittliche Jahresrenditen: Historisch gesehen bietet der S&P 500 eine der höchsten durchschnittlichen Jahresrenditen aller Anlageklassen. Diese Renditen können jedoch von Jahr zu Jahr stark variieren.

Wichtigkeit der Diversifikation: Der S&P 500 ist ein diversifizierter Index, der 500 große Unternehmen aus verschiedenen Sektoren der US-Wirtschaft umfasst. Diese Diversifikation kann dazu beitragen, das Risiko zu mindern, obwohl sie das Markt- oder systemische Risiko nicht vollständig eliminiert.

Einfluss von Zinsänderungen und Inflation: Die Historie zeigt auch, wie sich Veränderungen in der Zinspolitik und Inflation auf den Aktienmarkt auswirken können. In Zeiten hoher Inflation oder steigender Zinsen kann es zu Marktvolatilität kommen.

Technologische und wirtschaftliche Veränderungen: Die Zusammensetzung des S&P 500 ändert sich im Laufe der Zeit, da neue Branchen und Technologien entstehen und an Bedeutung gewinnen. Diese Veränderungen spiegeln die Entwicklung der Wirtschaft und der Verbraucherpräferenzen wider.

Für eine detaillierte Analyse der historischen Kurse des S&P 500 ist es ratsam auf spezialisierte Finanzdienste und historische Datenbanken zurückzugreifen, die Ihnen detaillierte Informationen über Kursbewegungen, Renditen und relevante Ereignisse der Vergangenheit des S&P500 liefern.

S&P 500 Preisentwicklung 1965 – 2024

| Jahr | Schlusskurs |

| 1965 | 92,43 |

| 1970 | 92,15 |

| 1975 | 90,19 |

| 1980 | 135,76 |

| 1985 | 211,28 |

| 1990 | 330,22 |

| 1995 | 615,93 |

| 2000 | 1.320,28 |

| 2005 | 1.248,29 |

| 2010 | 1.257,64 |

| 2015 | 2.043,94 |

| 2020 | 3.756,07 |

| 2023 | 4.769,83 |

| 2024 | 5.881,63 |

In den 80er-Jahren feierte der S&P 500 fulminante Kursfeuerwerke, denn zwischen 1982 und 1989 erzielte der Aktienindex ohne Ausnahme in jedem Jahr eine positive Rendite. Den stärksten Kurszuwachs feierte der S&P 500 im Jahr 1995, denn ein Jahresplus von 34 % wurde bislang nie mehr erreicht. Die schwächsten Zahlen vermeldete der Aktienindex in 2002 im Zuge der Dotcom-Blase (- 23,37 %) und der Finanzkrise von 2008 (- 38,49 %).

S&P 500 Preisentwicklung 2014 – 2023

| Jahr | Schlusskurs | Veränderung zum Vorjahr |

| 2014 | 2.058,90 | + 11,39 % |

| 2015 | 2.043,94 | – 0,73 % |

| 2016 | 2.238,83 | + 9,54 % |

| 2017 | 2.673,61 | + 19,42 % |

| 2018 | 2.506,85 | – 6,24 % |

| 2019 | 3.230,78 | + 28,88 % |

| 2020 | 3.756,07 | + 16,26 % |

| 2021 | 4.766,18 | + 26,89 % |

| 2022 | 3.839,50 | – 19,44 % |

| 2023 | 4.769,83 | + 24,00 % |

| 2024 | 5.881,63 | + 33,31 % |

Wer 2014 bei einem Zählerstand von 2.058,90 Punkten in den S&P 500 investiert hätte, der durfte sich Ende 2023 über einen Wertzuwachs von 186 % freuen. In den zehn vergangenen Jahren gab es für die Anleger nur dreimal eine negative Rendite: 2015, 2018 und 2022. Zuletzt sorgten 2022 hohe Inflationsdaten und eine Verlangsamung des Wirtschaftswachstums für Sorgenfalten beiden Investoren.

Mögliche Kursentwicklungen des S&P 500

Wie wird sich der S&P 500 in den nächstenJahren entwickeln? Dazu gibt es drei mögliche Szenarien:

Steigende Kurse: Dieses Szenario tritt ein, wenn der Leitzins niedrig bleibt, Unternehmen positive Geschäftsberichte vorlegen und die US-Wirtschaft stark wächst. Trotz möglicher kurzfristiger Korrekturen gehen viele Analysten von einer positiven Entwicklung des S&P 500 aus.

Unveränderte Kurse: Eine Seitwärtsbewegung bzw. stagnierende Kurse können sich ergeben, wenn sich positive und negative Nachrichten die Waage halten. Zum Beispiel könnten gute Unternehmensergebnisse durch negative Wirtschaftsdaten und hohe Inflation ausbalanciert werden.

Fallende Kurse: Ein Rückgang des S&P 500 ist wahrscheinlicher, wenn der Leitzins hoch bleibt, Unternehmensberichte enttäuschend sind und das Wirtschaftswachstum verlangsamt ist. Trotz bestehender Risiken wie hoher Inflation wird dieses Szenario von Experten langfristig als weniger wahrscheinlich angesehen.

S&P 500 Prognose 2025 bis 2050

Anleger, die erfolgreich in die US-amerikanische Wirtschaft investieren wollen, bevorzugen meist den S&P 500. In diesem Aktienindex sind die 500 wichtigsten Aktienunternehmen der Vereinigten Staaten vertreten – darunter auch Big-Player wie Microsoft, Apple und Amazon. Lohnt sich ein Investment in den bekanntesten Aktienindex der USA noch?

Die Prognosen in Kürze:

Prognose 2025: Einflussfaktoren werden US-Wirtschaftswachstum, Inflation und zunehmender KI-Boom sein. Die Prognosen für den S&P 500 liegen zwischen bei 6.500 Punkten.

Prognose 2030: LYNX erwartet den S&P 500 bei 8.000 Punkten, die Bank of America prognostiziert sogar 10.000 Punkte.

Prognose 2050: Rechnerische Prognose = 43.560 Punkte, Tom Lee von Fundstrat schätzt 19.350 Punkte bis 2038.

S&P 500 Entwicklung: kurz-, mittel- und langfristige Prognose

Drei Unbekannte beeinflussen die Zukunft des großen S&P 500 Index:

- Entwicklung der US-Wirtschaft

- Kennzahlen der im S&P 500 gelisteten Unternehmen

- Entwicklung des Leitzins

S&P 500 Prognose 2025

In Anbetracht der aktuellen Wirtschaftstrends stellt sich die Frage, welche Entwicklung der S&P 500 im Jahr 2025 nehmen wird. Laut aktuellen Analysen von Finanzexperten ist es im Bereich des Möglichen, dass der bedeutende Aktienindex die Marke von 10.000 Punkten überschreiten könnte. Obwohl gelegentliche Rückgänge nicht auszuschließen sind, zeichnet sich insgesamt ein starker Aufwärtstrend ab.

Die makroökonomischen Bedingungen spielen eine entscheidende Rolle in dieser Prognose. 2024 verzeichnete die US-Wirtschaft ein Wachstum von 2,8 %.

S&P 500 Prognose 2030

Beim Versuch, die Entwicklung des S&P 500 bis zum Jahr 2030 vorherzusagen, bewegen wir uns auf unsicherem Terrain. Prognosen werden umso ungewisser, je weiter sie in die Zukunft reichen. Dennoch spielen fundamentale Faktoren wie Unternehmenskennzahlen, Wirtschaftsdaten und Zinsniveaus weiterhin eine entscheidende Rolle in der Entwicklung des US-Aktienindex.

Experten des Online-Brokers LYNX zeigen sich für 2030 optimistisch. Sie prognostizieren, dass der S&P 500 bis 2030 einen Stand von 8.000 Punkten erreichen wird, was einer Wertsteigerung von 80 % im Vergleich zum aktuellen Kurs entsprechen würde. Diese Annahme erscheint angesichts der historischen Performance des S&P 500, der in den vergangenen zehn Jahren jährliche Renditen zwischen 10 % und 30 % verzeichnete, durchaus plausibel. Auch die Bank of America hält ein Ansteigen bis auf 15.000 Punkte bis zum Jahr 2030 für möglich.

S&P 500 Prognose 2050

Eine realistische S&P 500 Prognose bis 2050 ist kaum möglich, da die meisten preisverändernden Faktoren auf einen solch langen Zeitraum unberechenbar bleiben – auch Banken und Researchhäuser halten sich mit einer offiziellen Meinung bedeckt. Rechnet man die Performance des S&P500 ab 2014 in den gleichen Entwicklungsstufen bis 2050 weiter, so ergibt sich für das Jahr 2050 ein rechnerischer Wert des S&P 500 von 43.560 Punkten.

Eine interessante Notiz von Tom Lee, Managing Partner bei Fundstrat, im Netz zu finden: Der Experte geht davon aus, dass der S&P 500 bis 2038 einen Zählerstand von 19.350 erreichen könnte. Aus heutiger Sicht würde das einem satten Kursplus von 333 % entsprechen. Lee glaubt, dass insbesondere Millennials in den nächsten zwanzig Jahren das US-Wirtschaftswachstum deutlich ankurbeln werden.

Bis 2050 müssen S&P-500-Anleger allerdings -auch bei einem positiven Markttrend- mit immer wiederkehrenden Korrekturen rechnen. Unerwartete Krisenherde können unter Umständen auch für stark ausgeprägte Kurseinbrüche sorgen – bestes Beispiel dafür ist die Covid-19-Pandemie, die im Jahr 2020 für Turbulenzen und Panikverkäufe an den weltweiten Aktienmärkten sorgte.

Alternativen zum S&P 500

Der S&P 500 hat in den letzten Jahren oft beeindruckende Gewinne erzielt, die das Wertpapierportfolio von vielen Anlegern deutlich aufgewertet haben. Erfahrungsgemäß sollte man als Anleger in eine breite Diversifikation investieren, um die Risiken zu streuen und von Wachstumsmöglichkeiten anderer Anlageklassen zu profitieren.

Hier sind einige Alternativen, die (außer S&P 500) in einem guten Portfolio nicht fehlen sollten:

Andere Aktienindizes

Investitionen in den S&P 500 konzentrieren sich auf das Wachstum der US-Wirtschaft. Doch es gibt auch viele andere interessante Aktienindizes:

- In Deutschland zum Beispiel ist der DAX bei Investoren sehr beliebt.

- Der MSCI World fasst über 1.600 Unternehmen aus der ganzen Welt in seinem Index zusammen.

- Der Euro Stoxx 50 spiegelt die Wirtschaftsleistung der EU wider.

- Der FTSE 100 in Großbritannien sowie der IBEX 35 in Spanien sind gleichbedeutend.

- Neben dem S&P500 spielen in den USA und weltweit auch der Dow Jones sowie der NASDAQ 100 eine wichtige Rolle.

Einzelaktien

Aktienhandel ohne Risiko gibt es nicht. Das Risiko eines Totalverlustes ist aber bei einem Index ungleich geringer verglichen mit einer Anlage in Einzelaktien. Das Risiko, welches mit der Konzentration eines Index im Portfolio auf ein Land verbunden ist, betrifft auch Investitionen in Einzelaktien. Es lohnt sich also den Blick über den S&P 500 hinaus zu wagen. Das Investieren in einzelne Aktien bietet die Flexibilität, ein Portfolio nach eigenen Vorstellungen zu gestalten. Dividendenaktien können zudem ein stetig wachsendes Vermögen und passive Einkünfte generieren.

Kryptowährungen

In den letzten zehn Jahren haben Kryptowährungen wie Bitcoin und Ethereum eine noch bessere Performance als der S&P 500 gezeigt. Trotz ihrer Volatilität haben sich Investitionen in Kryptos oft ausgezahlt, mit Gewinnen von über 1.000 % in kurzer Zeit. Für langfristige Investoren ist es ratsam, ihre Kryptowährungen sicher zu verwahren, beispielsweise auf einer Hardware-Wallet.

Rohstoffe

Der Handel mit Rohstoffen wird immer beliebter, sei es Natural Gas, Öl oder CO2-Zertifikate. Auch Lebensmittelrohstoffe wie Weizen, Kaffee oder Zucker können gehandelt werden. Physische Rohstoffe wie Gold sind besonders beliebt, da sie als krisensicher gelten.

Devisen

Forex-Trading bietet die Möglichkeit, von der Wirtschaftsleistung der USA aus einer anderen Perspektive zu profitieren. Hier werden Hauptwährungspaare wie EUR/USD und auch exotische Währungspaare gehandelt. Der Devisenmarkt eignet sich besonders für Daytrader, die von hohen Handelsvolumina profitieren möchten.

Was sind CFD’s?

CFDs, oder „Contracts for Difference„, sind eine Art von Finanzderivat, das es Anlegern ermöglicht, auf die Preisbewegungen von Vermögenswerten zu spekulieren, ohne den eigentlichen Vermögenswert zu besitzen.

So funktionieren CFDs:

Kein physischer Besitz: Im Gegensatz zum direkten Kauf von Aktien, Rohstoffen oder anderen Vermögenswerten, bei denen Sie das physische Eigentum oder zumindest ein Anteilsrecht erhalten, kaufen oder verkaufen Sie beim Handel mit CFDs keinen tatsächlichen Vermögenswert. Stattdessen handeln Sie mit einem Vertrag, der die Preisdifferenz zwischen dem Einstiegs- und dem Ausstiegszeitpunkt des Handels abbildet.

Hebelwirkung: CFDs bieten oft eine Hebelwirkung. Das bedeutet, dass Sie nur einen Bruchteil des Gesamtwertes des Handels als Sicherheitsleistung (Margin) hinterlegen müssen. Dies kann sowohl Gewinne als auch Verluste verstärken, da diese auf den vollen Wert des Handels und nicht nur auf Ihre Margin berechnet werden.

Long- und Short-Positionen: Mit CFDs können Sie auf steigende (Long-Position) oder fallende (Short-Position) Preise spekulieren. Wenn Sie erwarten, dass der Preis eines Vermögenswerts steigt, könnten Sie eine Long-Position eingehen. Erwarten Sie einen Preisrückgang, könnten Sie eine Short-Position eingehen.

Tägliche Finanzierungskosten: Da Sie den Vermögenswert bei einem CFD nicht wirklich besitzen, können über Nacht Finanzierungskosten anfallen. Das bedeutet, dass Sie für das Halten einer Position über Nacht eine Gebühr zahlen müssen, insbesondere wenn Sie eine Hebelwirkung nutzen.

Risiken: Der Handel mit CFDs birgt hohe Risiken, besonders wegen der Hebelwirkung. Kleine Marktbewegungen können zu erheblichen Verlusten führen, insbesondere wenn die Position gehebelt ist. Es ist wichtig, Risikomanagementstrategien zu verwenden, wie das Setzen von Stop-Loss-Orders, um potenzielle Verluste zu begrenzen.

Spekulation und Absicherung: Anleger nutzen CFDs oft für Spekulationszwecke, um von Preisbewegungen zu profitieren, oder zur Absicherung, um das Risiko in ihrem Portfolio zu minimieren.

Der Handel mit CFDs erfordert komplexe Strategien, viele Erfahrung und ein tiefes Verständnis der Märkte und Risiken. Er ist nicht für alle Anleger geeignet und sollte bei Anfängern mit sehr viel Vorsicht angegangen werden.

Mit CFD’s auf den S&P 500 traden

Das Traden mit CFDs auf den S&P 500 ist eine interessante Möglichkeit für Anleger, die am Markt teilhaben möchten, ohne direkt in Aktien zu investieren. Mit einem CFD, also einem Differenzkontrakt, kann man zum Beispiel auf die Preisbewegungen des S&P 500 setzen, ohne tatsächlich Aktien zu besitzen. Das ist unter anderem bei bekannten Brokern wie eToro oder XTB möglich und schon mit kleinen Beträgen machbar.

Das Spannende am CFD-Trading ist, dass man sowohl auf steigende als auch auf fallende Kurse setzen kann. Das bedeutet, dass man selbst in einem schwierigen Marktumfeld, wie einem Bärenmarkt, noch Gewinne erzielen kann. Besonders interessant wird es durch den Einsatz von Hebeln. Diese können die Auswirkungen von Kursveränderungen verstärken und so zu hohen Gewinnen, aber eben auch zu hohen Verlusten führen – und das ziemlich schnell.

Zu den Vorteilen gehört, dass man bei CFDs von sowohl steigenden als auch fallenden Kursen profitieren kann. Es ist möglich, hohe Gewinne in kurzer Zeit zu erzielen, und man kann bereits mit einem kleinen Kapitaleinsatz handeln. Der Hebel kann den Effekt von Kursveränderungen verstärken.

Aber Vorsicht: CFD-Trading birgt auch hohe Risiken. Die Verlustgefahr ist nicht zu unterschätzen, und man hat im Gegensatz zu echten Aktien kein Anrecht auf Dividenden. Deshalb sollte man sich vorab gut informieren und vorsichtig agieren.

S&P 500 ETFs

ETFs sind eine Anlagestrategie für Menschen, die vorsichtig anlegen möchten, aber trotzdem am Aktienmarkt beteiligt sein wollen. Besonders der S&P 500 ist für viele Anleger interessant. Mit einem ETF auf diesen Index kann man schon mit kleinen Beträgen in alle 500 US-Aktien investieren, die im Index enthalten sind.

Man kauft entweder einmalig oder legt regelmäßig etwas an, und schon ist man dabei. Ein großer Pluspunkt ist, dass viele ETFs auch Gewinne ausschütten, was bedeutet, dass man von Dividenden profitiert und der Zinseszinseffekt seine Wirkung entfalten kann.

Unter den bekannten S&P 500 ETFs sind beispielsweise der iShares Core S&P 500 UCITS und der Lyxor S&P 500 UCITS ETF. Die ziehen viele Anleger an, weil ihre Gesamtkostenquoten mit nur 0,06 % bzw. 0,07 % wirklich niedrig sind. Für den Handel mit diesen ETFs braucht man normalerweise ein richtiges Wertpapierdepot, aber bei Brokern ist eine Investition ohne Wertpapierdepot möglich.

Die Vorteile von ETFs sind klar: Sie sind wegen des geringeren Risikos super für Einsteiger. Natürlich gibt es auch Nachteile. Der Cost-Average-Effekt, also der Durchschnittskosteneffekt, macht sich oft erst nach einigen Jahren bezahlt.

Insgesamt sind S&P500 ETFs eine sehr solide und attraktive Option für eine risikoarme Anlage.

S&P 500 Aktien

Für diejenigen Anleger, die sich gern aktiv um ihr Anlageportfolio kümmern und den Fokus auf Wachstum legen, bietet der Kauf einzelner S&P 500 Aktien eine interessante Möglichkeit. Allerdings sollte man sich im Klaren sein, dass dies ziemlich zeitaufwendig ist. Man muss sich nämlich intensiv mit den Details und Kennzahlen von 500 verschiedenen US-Unternehmen beschäftigen. Wenn man aber die richtigen Aktien auswählt und ein Händchen für wachstumsstarke Titel hat, besteht die Chance, die allgemeine Marktentwicklung zu übertreffen und dadurch höhere Gewinne zu erzielen.

Außerdem besteht die Möglichkeit, gezielt in Dividendenaktien zu investieren. Das kann eine gute Quelle für passives Einkommen sein. Trotzdem ist es immer ratsam das Portfolio breit aufzustellen und nicht zu sehr auf einzelne Branchen zu setzen, um das Risiko von Verlusten zu minimieren.

Die Vorteile liegen auf der Hand:

Man hat die Kontrolle über die eigenen Investitionen in wachstumsstarke Unternehmen. Wenn man die Marktperformance übertrifft, sind sehr hohe Gewinne möglich. Durch gezielte Investitionen in Dividendenaktien kann man sich eine regelmäßige Einkommensquelle sichern. Zudem bieten viele Broker die Möglichkeit, Bruchteile von Aktien zu kaufen oder Aktien monatlich zu besparen.

Es gibt jedoch auch Nachteile:

Die Auswahl und Analyse der Unternehmen erfordert viel Zeit und Mühe. Zudem ist es nicht garantiert, dass man die Marktentwicklung tatsächlich übertrifft. Gewinne sind vor allem in Zeiten steigender Märkte (Bullenmarkt) zu erwarten, in anderen Marktphasen kann es schwieriger sein.

Wie kann man als Anfänger den S&P 500 traden?

Wenn man sich zum ersten Mal auf das Abenteuer einlässt, in den S&P 500 zu investieren, wird man mit einer Vielzahl von Fragen konfrontiert. Vom Finden des passenden Brokers bis hin zur Eröffnung der ersten Order gibt es einiges zu berücksichtigen.

Die Wahl des richtigen Brokers ist nicht immer einfach. Der Markt ist stark umkämpft und jede Handelsplattform hat ihre eigenen Vor- und Nachteile. Um bei dieser Entscheidung zu helfen, hier eine Zusammenfassung der wichtigsten Kriterien, die man bei der Auswahl eines Brokers beachten solltest:

Gebühren: Ein entscheidender Faktor sind die Kosten. Wie hoch sind die Gebühren für Ein- und Auszahlungen, die Ausführung von Orders, Overnight-Gebühren und die Spreads? Diese Kosten können deine Rendite beeinflussen, also ist es wichtig, sie im Vorfeld zu kennen.

Sicherheit: Die Sicherheit deiner Investitionen ist von größter Bedeutung. Hat der Broker eine gültige Lizenz? Gibt es eine Einlagensicherung, die dein Geld schützt?

Lernmaterial: Besonders wenn man neu im Handel bist, können Lernangebote wie Webinare, Podcasts oder Online-Kurse sehr nützlich sein. Sie helfen ein besseres Verständnis für das Trading zu entwickeln.

Service: Ein gut erreichbarer Kundendienst ist unerlässlich. Man sollte den Support jederzeit erreichen können, falls Fragen oder Probleme auftreten.

Übungsmöglichkeiten: Ein Demokonto ist eine geeignete Möglichkeit, um die Plattform des Brokers zu testen, ohne echtes Geld zu riskieren. Es bietet die Chance, Handelsstrategien zu üben und sich mit der Plattform vertraut zu machen.

Handelsauswahl: Neben dem S&P 500 ist es auch wichtig zu wissen, welche anderen Finanzprodukte du über den Broker handeln kannst. Eine breite Auswahl bietet dir mehr Flexibilität und Diversifikationsmöglichkeiten.

Noch kein Kommentar vorhanden.