News

Die Bankenkrise setzt sich fort und JPMorgan Chase & Co. erhielt den Zuschlag für die Übernahme der First Republic Bank im Rahmen einer Notfallmaßnahme der Regierung. Nachdem die privaten Rettungsbemühungen nicht ausgereicht hatten, um das Loch in der Bilanz des angeschlagenen Kreditgebers zu stopfen und die Kunden ihre Einlagen abzogen, wurde die First Republic Bank von den US-Behörden beschlagnahmt. Um die Übernahme durch JPMorgen schnell abzuwickeln, wurden sogar US-Regularien außer Kraft gesetzt. Was bedeutet die Bankenkrise für Deutschland?

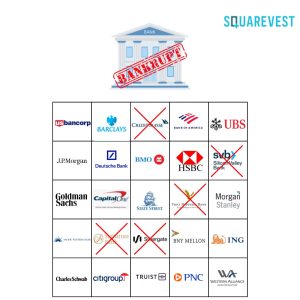

Bankenkrise trifft dritte US-Bank innerhalb von 2 Monaten

JPMorgan wird alle Aktiva der First Republic Bank übernehmen, darunter Kredite in Höhe von 173 Mrd. USD und Wertpapiere in Höhe von 30 Mrd. USD sowie Einlagen in Höhe von 92 Mrd. USD. JPMorgan und die Federal Deposit Insurance Corporation (FDIC), die den Verkauf eingefädelt hat, haben sich darauf geeinigt, die Verluste und Lasten der First Rebublic Bank zu teilen. Die Aufgabe des FDIC ist es, das Bankensystem zu stabilisieren, indem als Versicherer Rücklagen für die Einlagen von Kunden bis zu einer Obergrenze von 100.000 US-Dollar gebildet werden.

Im vergangenen Monat hat die Bankenkrise in den USA die Silicon Valley Bank (SVB) und Signature Bank als Opfer gefordert. Die First Republic Bank ist auf das Private Banking für wohlhabendere Kunden spezialisiert, ähnlich wie die im März gescheiterte Silicon Valley Bank, die sich auf Risikokapitalfirmen konzentrierte. Der Vorstandsvorsitzende Jim Herbert gründete den Kreditgeber 1985 mit weniger als 10 Mitarbeitern, wie es in der Geschichte von First Republic heißt. Im Juli 2020 war die Bank nach eigenen Angaben, mit 80 Niederlassungen in sieben Bundesstaaten, die 14-größte Bank in den USA. Ende letzten Jahres beschäftigte sie mehr als 7.200 Mitarbeiter.

Die Aktien von First Republic erlitten einen 97%igen Einbruch in diesem Jahr. Die Aktien von JPMorgan stiegen um 3,8 %. Nicht nur Banken in den USA sind von der Krise betroffen. Die Credit Suisse aus der Schweiz ist im letzten Monat ebenfalls zusammengebrochen, wovon besonders die Coco Bonds Anleger betroffen waren. Das Bankengeschäft in der Schweiz konnte sich erholen, nachdem die UBS mit Staatshilfen die Credit Suisse übernommen hat. Sehr wahrscheinlich profitiert in den USA die Großbank JPMorgan von der First Republic Bank pleite.

JPMorgan dominiert Einlagen-Geschäft

Die Transaktion macht JPMorgan, die größte Bank des Landes, noch massiver – ein Ergebnis, das Regierungsvertreter in der Vergangenheit tunlichst zu vermeiden suchten. Die Größe von JPMorgan und ihr Anteil an der US-Einlagenbasis würden sie unter normalen Umständen daran hindern, ihre Einlagenbasis durch eine Übernahme weiter auszubauen. Außerdem haben sich prominente demokratische Gesetzgeber und die Regierung Biden an der Konsolidierung in der Finanzindustrie und anderen Sektoren gerieben.

JPMorgan rechnet mit einem einmaligen Gewinn in Höhe von 2,6 Mrd. USD im Zusammenhang mit der Transaktion, heißt es in einer Erklärung. Die Bank schätzt, dass ihr in den nächsten 18 Monaten Umstrukturierungskosten in Höhe von 2 Milliarden Dollar entstehen werden.

In den 92 Mrd. USD an Einlagen sind die 30 Mrd. USD enthalten, die JPMorgan und andere große US-Banken im März in den angeschlagenen Kreditgeber gesteckt haben, um dessen Finanzen zu stabilisieren. JPMorgan versprach, dass die 30 Milliarden Dollar zurückgezahlt würden.

Was bedeutet die First Republic Bankenkrise für Deutschland?

Für die 173 Mrd. USD an bestehenden Krediten der First Republic Bank und 30 Mrd. USD an Wertpapieren, die in der Vereinbarung enthalten sind, schlossen JPMorgan und die FDIC eine Verlustteilungsvereinbarung ab, die Hypothekendarlehen für Einfamilienhäuser und gewerbliche Kredite sowie 50 Mrd. USD an festverzinslichen Krediten mit fünfjähriger Laufzeit abdeckt. Bundeskanzler Olaf Scholz sieht aber keine Gefahr für Deutschland und eine weitere Bankenkrise.

Die Gefahr sehe ich nicht. Das Geldsystem ist nicht mehr so fragil wie vor der Finanzkrise, sagte Bundeskanzler Olaf Scholz dem Handelsblatt.

In Anbetracht von mehreren kollabierten Banken in den USA und der Credit Suisse in der Schweiz hat der Bundeskanzler recht, das Geldsystem ist deutlich stabiler geworden. Die aktuelle Situation stellt aber eine außergewöhnliche Stresssituation für das Geldsystem dar. Die gewaltigen Beträge könnten die EZB und andere Zentralbanken dazu veranlasse, die geplanten Zinserhöhungen etwas später umzusetzen als geplant. Die EZB entscheidet die nächste Zinserhöhung am Donnerstag, dem 04.05.2023, zuletzt wurde am 16.03.2023 die Zinsen um 0,5 Prozent angehoben. Das vermutet unter anderem das Mannheimer Wirtschaftsforschungsinstitut ZEW.

Ursprünglich rechneten viele Analysten mit einem weiteren Sprung um 0,5 Prozent am kommenden Donnerstag. Fällt die Entscheidung der Zentralbank auf 0,25 Prozent oder setzt die Erhöhung ganz aus, werden weitere Bankenkrisen etwas hinausgezögert. Damit haben andere angeschlagene Banken etwas Luft für neue Kredit bis zur nächsten Sitzung der EZB im Juni. Wer dagegen geplant hat, in festverzinslichen Wertpapiere wie Staatsanleihen investieren möchte, sollte noch etwas abwarten, wann die nächste Zinserhöhung kommt.

Folgen der Bankenkrise um First Republic, Credit Suisse und Silicon Valley Bank

„Wir sollten anerkennen, dass Bankenzusammenbrüche in einem dynamischen und innovativen Finanzsystem unvermeidlich sind“, sagte Jonathan McKernan, ein Mitglied des FDIC-Vorstands „Wir sollten uns auf diese Bankzusammenbrüche vorbereiten, indem wir uns auf strenge Kapitalanforderungen und einen wirksamen Abwicklungsrahmen konzentrieren, da dies unsere beste Hoffnung ist, die Rettungskultur in unserem Land zu beenden, die Gewinne privatisiert und Verluste sozialisiert.“

Der Einlagensicherungsfonds der FDIC möchte zusätzlichen Schutz für Unternehmen und deren Konten bei den Banken. Der Vorschlag sieht vor, dass Firmenkonten in Zukunft deutlich höher versichert werden, als die derzeitige Obergrenze von 250.000 Dollar pro Bank. Damit ist im Fall eines Bank Runs sichergestellt, dass alle Kunden ihr Geld ausbezahlt bekommen und keine Kettenreaktion entsteht. Bei einem Bank Run wollen die Kunden mehr Geld abheben, als die Bank gerade als liquide Mittel zur Verfügung hat, was die Kunden verunsichert und diese noch mehr Geld abheben wollen.

Die letzten beiden Bankenkrisen um die SVB und Signature Bank in den USA hat die FDIC gut 20 Milliarden US-Dollar gekostet. Für die aktuelle Krise mit der First Bank werden Kosten von c.a 13 Milliarden US-Dollar geschätzt. Twitter steht in der Diskussion mit dem Bank-Run auf die SVB, da die digitale Panik als Auslöser gesehen wird – die erste digitale Bank Run. Ein neues Gesetz soll in den USA die Geschäftskonten für Gehälter und Rechnungen mit einer höheren Summe absichern.

Wie ist die First Republic zusammengebrochen?

Wie viele andere Kreditgeber geriet auch die in San Francisco ansässige First Republic in Bedrängnis, als die US-Notenbank die Zinssätze zur Bekämpfung der Inflation anhob, was den Wert der Anleihen und Kredite, die die Bank bei niedrigen Zinssätzen kaufte, beeinträchtigte. Als sich die Sorge um die Gesundheit von First Republic verstärkt hat, flüchteten die Einlagen, zum Teil auf der Suche nach besseren Renditen oder einfach nur mehr Sicherheit.

Das Ergebnis war ein Kapitalloch, das groß genug war, um einen großen Retter mit neuem Kapital fernzuhalten. Eine neue Runde der Besorgnis wurde im April durch den Bericht der Bank für das erste Quartal 2023 und die Nachricht von ihrem Versuch, Vermögenswerte zu verkaufen und eine Rettung zu organisieren, ausgelöst. Die Bank kündigte an, bis zu 25 % ihres Personals zu entlassen, ausstehende Kredite abzubauen und nicht lebensnotwendige Aktivitäten einzuschränken.

Elf US-Banken hatten versucht, First Republic über Wasser zu halten, indem sie am 16. März frische Einlagen in Höhe von 30 Mrd. $ zusagten, wobei JPMorgan, Bank of America Corp., Citigroup Inc. und Wells Fargo & Co. jeweils 5 Mrd. $ beisteuerten. Goldman Sachs Group Inc. und Morgan Stanley sowie andere Banken boten im Rahmen eines gemeinsam mit den US-Aufsichtsbehörden ausgearbeiteten Plans kleinere Beträge an. Darüber hinaus griff First Republic auf die Federal Home Loan Bank und eine Liquiditätslinie der Federal Reserve zurück.

Doch das war nicht genug. Die Aktie, die im März 2022 einen Höchststand von 170 $ erreicht hatte, sank bis Ende April unter 5 $, ein Verlust von ca. 97 Prozent. Der Untergang von First Republic würde nicht nur die Besitzer von Stammaktien, sondern auch von Vorzugsaktien im Wert von etwa 3,6 Mrd. $ und von ungesicherten Schuldverschreibungen im Wert von 800 Mio. $ gefährden.

Noch kein Kommentar vorhanden.