News

Die Immobilienblase 2022 bietet Chancen. „Die Unternehmer, die das durchschauen, können jetzt noch reicher werden“, kommentiert ein institutioneller Immobilien-Assetmanager gegenüber Business Leaders die aktuellen Signale vom Immobilienmarkt in Frankfurt, München und anderswo.

Solche Signale sind:

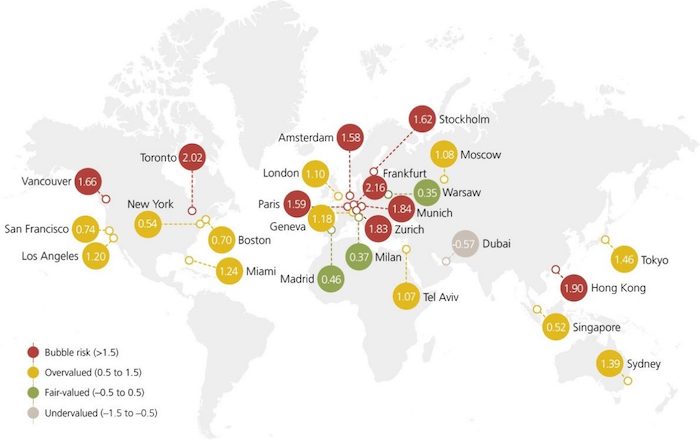

Frankfurt und München sind weltweite Spitzenreiter

► Frankfurt und München haben neben Toronto, Hong Kong und Zürich weltweit das höchste Risiko für eine Immobilienblase. Das geht aus dem jährlichen UBS Global Real Estate Bubble Index 2021 hervor, den die Schweizer Großbank UBS Group AG aus Zürich im Oktober 2021 veröffentlichte.

Warum Immobilienblase 2022?

► Die Kaufpreise sind nicht durch Mieten gedeckt.

Der Tipp des professionellen Immobilien-Aufkäufers IMDIRA AG mit Vorstand Martin Sakraschinsgy (48, zugleich Vorstand der factum Immobilien AG und Inhaber der Venorum GmbH & Co. KG) aus Mainz in Rheinland-Pfalz, wie man eine Immobilienblase erkennt, lautete am 25. Juli 2022: „Ein Hinweis für einen überhöhten Kaufpreis ist das Verhältnis zur Kaltmiete. Wenn der Preis 30 Jahreskaltmieten übersteigt, deutet sich ein überhitzter Markt an.“

Das Deutsche Institut für Wirtschaftsforschung e.V. (DIW Berlin) warnte Ende 2021: Eine „Zunehmende Diskrepanz zwischen Preis- und Mietentwicklung lässt Blasengefahr steigen“.

Das DIW Berlin: „Gegenüber dem Vorjahr stiegen (im Jahr 2021) die Preise von Eigentumswohnungen und Eigenheimen in den hier untersuchten 114 größten Städten Deutschlands mit mindestens 50.000 EinwohnerInnen um mehr als neun Prozent (Abbildung 1). Die Preise für Bauland entwickelten sich mit plus acht Prozent ähnlich stark. Die Steigerungen bei den Mieten fielen in etwa halb so hoch aus. Innerhalb der letzten zehn Jahre stiegen diese um insgesamt gut 50 Prozent – der Preis von Eigentumswohnungen verdoppelte sich innerhalb des abgelaufenen Jahrzehnts in etwa. Für Eigenheime und Baugrundstücke werden etwa 75 Prozent höhere Preise erzielt als noch im Jahr 2010. Immer wieder werden Zweifel daran geäußert, dass diese Preisentwicklungen durch die fundamentalen Marktfaktoren gedeckt wären. Zuletzt warnten die Europäische Zentralbank (EZB) und die Bundesbank vor spekulativen Übertreibungen bei der Preisbildung, die sich nicht allein auf die urbanen Räume beschränkten.“

Und die Immobilienblase 2022 wird noch praller:

► In den Top 7 Metropolen (Berlin, Hamburg, München, Köln, Frankfurt am Main, Stuttgart und Düsseldorf) stiegen die Preise für Ein- und Zweifamilienhäuser im 2. Quartal 2022 um 12,2 % und für Eigentumswohnungen um 10,6 % gegenüber dem 2. Quartal 2021. Das teilte das Statistische Bundesamt (Destatis) in einer Presseerklärung am 23. September 2022 mit. Die Veränderungsrate des Häuserpreisindexes für ganz Deutschland gegenüber dem Vorjahresquartal lag zum fünften Mal in Folge über 10 %. Auch wenn sich der Immobilienpreisanstieg 2022 verlangsamt hat: Wie das Statistische Bundesamt weiter mitteilte, haben sich Wohnungen sowie Ein- und Zweifamilienhäuser gegenüber dem Vorquartal deutschlandweit im Schnitt um 2,5 % verteuert.

Aber: Putins Krieg und die EZB-Zinserhöhungen könnten die Immobilienblase 2022 zum Platzen bringen

► Zunächst sah es ja nicht nach einem Platzen aus. Das Research-Team der Schweizer Großbank UBS sah noch am 13. Oktober 2021 in einer Pressemitteilung für Frankfurt und München zwei Gründe, warum die Immobilienblase 2022 nicht platzen würde: „Dennoch steht keine unmittelbare Preiskorrektur bevor, solange der Arbeitsmarkt in diesen Städten solide bleibt und die Zinsen für sichere Anleihen negativ bleiben.“

Aber genau diese Gründe für ein Nichtplatzen sind 2022 weggebrochen: Die Gasverknappung nach dem Ukraine-Krieg durch Putin seit dem 24. Februar 2022 löste eine Wirtschaftskrise aus. Und die EZB in Frankfurt hob die Leitzinsen seit dem 14. September auf 1,25 Prozent an, um der Inflation Herr zu werden. Das hat die Finanzierung und Re-Finanzierung von Immobilien verteuert und ließ die Immobilienaktien abstürzen.

Die Immobilienblase 2022 platzt: Absturz von Immobilienaktien

► Die Aktienkurse von 600 börsennotierten Immobilienfirmen sind nach einer Bloomberg-Analyse vom 5. Oktober 2022 seit Jahresanfang 2022 um mehr als 40% eingebrochen. Im Vergleich zum Buchwert sind die Anteilsscheine so wenig wert wie zuletzt in der Finanzkrise 2008. Lag das Verhältnis Preis-Buchwert bei diesen Unternehmen Ende 2021 noch bei 1,2 und Anfang 2022 noch bei 1,1, so sank es beinahe im Sturzflug auf jetzt unter 0,6.

Das Urteil der Kapitalmärkte ist eindeutig: Geht es nach den Aktienmärkten, müssten die Portfolien der größten Vermieter um fast 40% abgewertet werden. Sollte dieser Wertverfall eintreten, könnte das Notverkäufe von historischer Dimension auslösen.

Strukturwandel bei der Schuldenaufnahme

► Das Bondankaufsprogramm der Europäischen Zentralbank hat es für Vermieter attraktiver gemacht, unbesicherte Anleihen zu begeben statt besicherte Hypotheken.

In den nächsten drei Jahren werden bei Immo-Unternehmen Anleihen im Wert von rund 80 Milliarden Euro fällig, meldete Bloomberg am 4. Oktober 2022. Angesichts steigender Leitzinsen haben die Papiere in diesem Jahr stark an Wert verloren. Neuemissionen gab es so gut wie gar nicht.

Refinanzierungslücke von 24 Milliarden Euro in den nächsten drei Jahren führt zwangsläufig zu Notverkäufen

► Steigende Kreditkosten werden für die Firmen zum Problem bei der Refinanzierung: Bei Krediten, die mit britischen, deutschen und französischen Immobilien besichert sind, sieht der Londoner Managing Director Hans Vrensen, Leiter Research & Strategy Europe von AEW Capital Management aus Boston, USA (glänzte am 16. September 2022 mit der Fertigstellung des ersten mehrstöckigen AEW-Logistik-Centers Mach2 in Hamburg) in den nächsten drei Jahren eine Refinanzierungslücke von bis zu 24 Milliarden Euro.

“Das wird unweigerlich zu Zwangsverkäufen von Gewerbe- und Wohnimmobilien führen”, glaubt Dr. Nicole Lux, von der Bayes Business School der Uni London und COO der FinLoop AG mit Sitz in Berlin Friedrichshagen mit Finloop.com, einer digitalen B2B-Kreditplattform für Gewerbeimmobilien. Die Verschiebung “wird kapitalkräftigen Investoren in die Hände spielen, die Schnäppchen werden machen können”.

Der größte deutsche Wohnungsvermieter Vonovia SE aus Bochum gehört zu den ersten, die zur Schuldenreduktion Objekte abstoßen. Wohnungen für mehr als 13 Milliarden Euro stehen auf der Verkaufsliste. Aroundtown SA, Adler Group SA aus Berlin und die schwedische SBB wollen sich ebenfalls von Projekten trennen, bevor Kredite fällig werden.

Staatsanleihen sind eine entscheidende Richtschnur für die Bewertung von Immobilien. In den Jahren der Negativzinsen waren die Renditeerwartungen von Käufern dementsprechend minimal. Doch nachdem selbst die Rendite 10jähriger Bundesanleihen in diesem Jahr um rund 2,3 Prozentpunkte geklettert ist, steigen die Ansprüche und fallen deshalb die Preise.

Vonovia hat kürzlich freilich beteuert, dass seine Buchwerte im dritten Quartal 2022 wahrscheinlich stabil bleiben oder sogar steigen werden. Das klingt optimistisch, könnte aber auch einfach nur zeigen, dass die Gutachter der Realität hinterherhinken, monierten die Europa-Analysten von Green Street unlängst in London, einem Anbieter von handlungsorientierten Informationen und Analysen zu Gewerbeimmobilien.

“Ich würde den Signalen der Kapitalmärkte in Bezug auf die weitere Entwicklung mehr vertrauen als den Daten zu Mieten, Belegungsgrad und Flächenumsatz”, so Peter Papadakos, Leiter des europäischen Research bei Green Street.

Die Meinung eines deutschen Insiders zu dieser Entwicklung

Ein deutscher Immobilien-Assetmanager gibt gegenüber Business Leaders seine persönliche Einschätzung wie folgt ab:

Guten Morgen.

Guter Blog. Hier meine Meinung:

Bezogen auf die Jahresmiete (Kaufpreis-Faktoren) werden meiner Meinung nach in den nächsten 14 Monaten die Kaufpreise wie folgt fallen:

1 ) bei Mietwohnungen unter 75 m2 bis zu 5 bis 12 Faktoren,

2 ) bei Bürogebäuden, insbesondere bei Gebäuden, die älter als 15 Jahre sind, 2 bis 8 Faktoren,

3 ) bei Handelsimmobilien (Discounter ausgenommen) fallen die Preise ins Bodenlose, die Mieten fallen aus oder sinken aufgrund der zurückgehenden Kaufkraft und Corona-Folgen .

In den Gruppen 1 und 2 ist es extrem von der Größe dem Baujahr und der Lage abhängig.

Was ist der Grund für all das??

Krieg. Die dadurch steigenden Energiekosten und die Bauzinssteigerungen zwingen die großen Immobilienbestandshalter wie Vonovia, Adler und Konsorten, ihre Immobilien in einem fallenden Markt zu verkaufen (Vonovia 14 Milliarden € , Adler 4 Milliarden € et cetera).

Wer zwingt die Unternehmen? Hedge Fonds aus Amerika wie Blackstone, Blackrock und Elliott (mit Short Attacken) .

Insgesamt kommen so von großen und kleinen Investoren zirka 50 Milliarden € mehr Volumen auf den Markt als üblich.

Dadurch sinken die Immobilien-Preise noch extremer.

Wer kauft diese Immobilien dann am Markt?

Große amerikanische Fonds wie Blackstone, Blackrock und Elliott, die schon Geld für Deutsche Wohnen SE aus Berlin in den USA gesammelt haben .

In 2 bis 3 Jahren sind die Preise wieder besser und die Energiekosten normal. Dann verkaufen die Amerikaner wieder an Vonovia und Adler, weil, die wollen ja wieder wachsen und legen dafür Bonds auf, die die Amerikaner zeichnen.

Und alles auf Kosten deutscher Steuerzahler.

Darüber hinaus bekommen die Amerikaner noch einen weiteren Discount von 35 Prozent aufgrund des Euro / Dollar-Verhältnisses.

Die Unternehmer die das durchschauen, können jetzt noch reicher werden. (FM)